Marketing

Marketing

Jak nastavit správnou akvizici tak, aby vás nezruinovala

Akvizice je pro podnik naprosto zásadní aktivitou. Bez ní nejsou žádní zákazníci ani žádné tržby. Přesto je pro mnoho podniků stále španělskou vesnicí. Jak spočítat, kolik se vám do akvizice vyplatí investovat? Jak vůbec akviziční proces probíhá? A kde seženete kvalitní databázi kontaktů? Rozhodli jsme se akvizici věnovat do hloubky a poradit vám, jak na ni.

V předchozích článcích už jsme si pověděli, jak akvizice probíhá, kde sehnat kvalitní obchodní kontakty a ze kterých akvizičních kanálů můžete vybírat. Dnes se podíváme na několik výpočtů, podle kterých dokážete nastavit správnou akvizici tak, aby vás nezruinovala. Dozvíte se:

- kolik marže investovat do akvizice,

- jak spočítat hodnotu zákazníka,

- jak určit, kteří zákazníci jsou pro vás výnosní,

- jak vypočítat návratnost investic do jednotlivých akvizičních kanálů,

- co ještě zahrnout do svých úvah o akvizici.

Cena akvizice musí být nižší než marže

Začneme jedním základním pravidlem: Cena za akvizici musí být nižší než marže, jinak bude akvizice ztrátová. To znamená, že pokud vaše náklady na jeden výrobek činí 100 Kč a zákazníkovi ho prodáte za 200 Kč, je vaše marže 100 Kč. Cena za akvizici potřebnou pro prodej jednoho kusu by tedy neměla přesáhnout 100 Kč. Kolik procent z marže ale na akvizici vynaložit?

Úspěch samozřejmě závisí na vhodně zvolené strategii. Je možné, že zákazníků máte dostatek a vaše kapacita je téměř naplněná. V takovém případě nemá smysl obětovat celou marži na to, abyste získali zákazníky, které stejně nepotřebujete, a do akvizice budete ochotní investovat dejme tomu 10 % marže. Stejně dobře je ale možné, že v nových zákaznících vidíte potenciál stát se dlouhodobými zákazníky, kteří u vás budou utrácet ještě několik dalších let. V takovém případě akvizice vede k budoucím ziskům a vyplatí se na ni vynaložit mnohem více.

Bez analýzy to nepůjde

Situace se různí podnik od podniku, proto je zásadní, abyste nevycházeli z žádného obecného pravidla, ale udělali si analýzu vlastního podnikání. Jedině tak se dokážete rozhodnout, kolik marže za akvizici můžete utratit. Otázky, které si můžete položit, zní například takto:

- Získám akvizicí jednorázový prodej, nebo dlouhodobé zákazníky?

- Jak moc potřebuji nové zákazníky? Mám na ně vůbec kapacitu?

- Pokud se mi akvizice povede, jak to ovlivní moje budoucí zisky?

- Kolik peněz mi přinese nový zákazník?

- Které další výdaje musím platit z marže?

Vycházejte z konkrétních dat a čísel. Nevíte, kde je vzít? Obraťte se na vás, vypracujeme pro vás detailní report o vašem podnikání. Nebo vám rovnou pomůžeme nastavit vhodnou obchodní strategii.

Jak spočítat hodnotu zákazníka

Jednou z otázek, které jste si mohli položit při analýze podnikání, bylo:

- Kolik peněz mi přinese nový zákazník?

Abyste dokázali určit, jaká je hodnota zákazníka, musíte si vypočítat jeho celoživotní hodnotu (LTV – Lifetime Value). Z té následně budete schopní odvodit adekvátní cenu akvizice (CAC – Customer Acquisition Cost).

K čemu je to dobré? V marketingu a byznysu obecně je zdaleka nejdražší získání nového zákazníka. Pokud se vám ho však podaří udržet, může vašemu byznysu přinést statisíce. Jestliže například provozujete kosmetické služby a máte zákaznici, která k vám chodí každý měsíc na ošetření za 1 000 Kč, utratí u vás za rok 12 000 Kč, za pět let 60 000 Kč a za deset let 120 000 Kč. Zní to báječně, že? Ne každého zákazníka si však udržíte tak dlouho – určité procento zákazníků každoročně ztratíte. A přesně o tom je výpočet LTV.

LTV: Celoživotní hodnota zákazníka

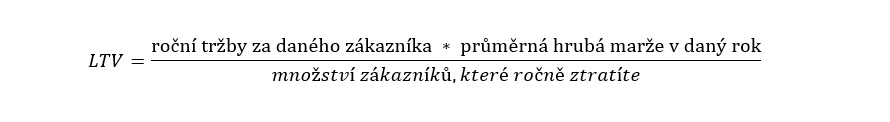

LTV, někdy také CLTV nebo CLV, je částka, kterou vám zákazník vydělá za celou dobu, po kterou bude vaším zákazníkem. Na internetu najdete několik možných vzorečků zahrnujících různé proměnné, od míry udržení zákazníka po míru cross-sellingu. Takové výpočty jsou však na celý samostatný článek, proto si tu ukážeme zjednodušenou verzi vzorečku. Ta vypadá následovně:

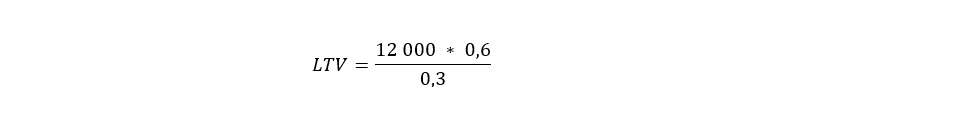

Budeme se držet příkladu naší kosmetičky. Roční tržby za zákaznici už známe. Teď připočteme ještě hrubou marži, která činí dejme tomu 60 %, a množství zákazníků, kteří ročně odejdou – dejme tomu 30 %. Dosadíme do vzorečku:

Celoživotní hodnota zákazníka naší kosmetičky je tedy 24 000 Kč.

Přesnější a detailněji popsaný výpočet najdete v článku Customer lifetime value (CLTV): Spočítejte si celoživotní hodnotu zákazníků.

CAC: Určete správnou cenu akvizice

Jakmile jste získali údaj o celoživotní hodnotě zákazníka, bude určení správné ceny akvizice hračka. Akvizice by totiž měla stát maximálně desetinu hodnoty LTV. Pokud je tedy LTV zákazníka naší kosmetičky 24 000 Kč, měla by na jeho akvizici vynaložit maximálně 2 400 Kč. Čím méně, tím lépe.

Při výběru distribučních kanálů vybírejte jen takové, u nichž se vaše CAC dostane pod desetinu LTV.

Využijte účetnictví a spočítejte si, kteří zákazníci se vám vyplatí

Není akvizice jako akvizice – některý zákazník se vám může vyplatit více než jiný. Velmi zajímavá pro vás proto může být možnost zjistit, který segment zákazníků je pro váš byznys nejpřínosnější a do jehož akvizice se vyplatí investovat. K tomu vám poslouží manažerské účetnictví, konkrétně rozdělení nákladů podle kalkulace ABC.

Nejdříve si určete persony a rozdělte zákazníky do jednotlivých kategorií. Poté použijte ABC kalkulaci a přiřaďte náklady na výrobek konkrétním kategoriím zákazníků. Podle toho budete schopní určit, jak moc jsou pro vás dané kategorie zákazníků výhodné.

Pro lepší pochopení si uveďme příklad:

Dejme tomu, že vyrábíte fritézy a vaši zákazníci spadají do dvou kategorií. První kategorií jsou B2C zákazníci, kteří fritézu využijí jednou měsíčně, a proto jim dlouho vydrží a není potřeba ji opravovat. Díky tomu jsou jednicové náklady na zákaznický servis u těchto zákazníků 50 Kč. Druhou kategorií jsou B2B zákazníci z oblasti gastronomie, kteří fritézu každý den používají k přípravě jídla ve své restauraci. Z toho důvodu mají více požadavků, fritéza se rychleji opotřebí a je potřeba ji často opravovat. Jednicové náklady na zákaznický servis u těchto zákazníků činí 300 Kč.

Snadno si spočítáte, který zákaznický segment je pro vás výhodnější. U zákazníků, kteří jsou pro vás ztrátoví, nemá smysl investovat do akvizice.

Jak spočítat výnosnost akvizičního kanálu

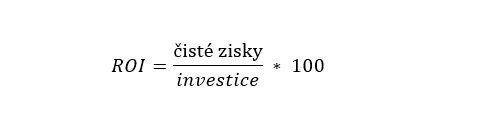

Jedním z nejčastěji používaných ukazatelů v ekonomii, financích i marketingu je ROI, který ukazuje návratnost investic. Díky němu můžete zjistit, jestli je pro vás investice do daného akvizičního kanálu výhodná, nebo porovnat různé akviziční kanály a vybrat z nich ty nejefektivnější.

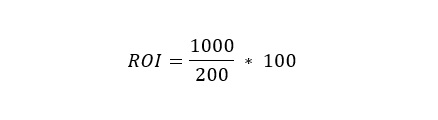

Jak ROI spočítat? Pojďme rovnou na vzoreček.

Výpočet si zase názorně předvedeme na příkladu. Prodáváte obrazy, z každého máte čistý zisk 1000 Kč. K propagaci obrazů jste spustili PPC reklamu s cenou za proklik 10 Kč. Ze zákazníků, kteří na reklamu kliknou, jich v průměru 5 % nakoupí. To znamená, že obraz prodáte každému 20. návštěvníkovi – na prodej jednoho obrazu tedy potřebujete, aby na reklamu kliklo 20 lidí. Z toho vyplývá, že investice do PPC reklamy na prodej jednoho obrazu je 200 Kč. Dosadíme do vzorečku:

Vaše návratnost investic je 500 %, dobrá práce!

Nezapomínejte na souvislosti

Nic v podnikání se neděje jako samostatný celek, nezávislý na ostatních. Ba právě naopak. Jednotlivé prvky jsou provázané a propojené, všechno souvisí se vším. Proto při výpočtech počítejte i s náklady, které s akvizicí souvisí nepřímo.

Takovým nákladem může být například zákaznický servis. Když budou vaše akviziční aktivity úspěšné a vám se podaří získat obrovské množství zákazníků, pravděpodobně vzroste také počet dotazů a reklamací. Tím pádem budete muset najmout více zaměstnanců na oddělení zákaznické péče (nebo zákaznický servis outsourcovat).

Pokud prodáváte fyzické výrobky, může být dalším souvisejícím jevem potřeba rozšířit výrobu. Dejme tomu, že zvládnete vyrobit 100 výrobků za den. Při prodeji přesně 100 kusů denně se nic neděje, jakmile však získáte větší počet zákazníků, bude potřeba postavit druhou výrobní halu. Vaše náklady tak skokově vzrostou a akvizice se rázem může stát nevýhodnou. Tento jev se v ekonomii nazývá semi-fixní (skokové) náklady.

Získejte kontrolu nad svými náklady

Mějte své náklady pod kontrolou a outsourcujte akvizici u myTimi. S čím ještě vám v oblasti obchodu můžeme pomoci?

- Zanalyzujeme vaše podnikání a uděláme průzkum trhu.

- Pomůžeme vám vybrat ty nejlepší akviziční kanály.

- Zrevidujeme vaši obchodní strategii a případně navrhneme novou.

- Zvýšíme vaše prodeje pomocí cross-sellingu a up-sellingu.

- Vytvoříme pro vás databázi kontaktů.

- Pustíme se do neúnavného obvolávání a obepisování potenciálních zákazníků.

Mimo to pro vás zvládneme zařídit i marketing, zákaznický servis nebo virtuální asistenci. Tak neváhejte a obraťte se na nás!

+420 601 126 669

+420 601 126 669 michal@mytimi.cz

michal@mytimi.cz